【これは注意!リスク事例3選】不動産の認知症リスク対策には家族信託が最適 | 名古屋 家族信託ステーション

こちらのページでは、不動産の認知症リスク対策としての「家族信託・民事信託」の活用について解説します。

高齢化が進むなかで、当事務所に寄せられるご相談でも特に多い「よくあるリスク事例3選」をご紹介していますので、ぜひご自身やご家族、周りの皆様に当てはまるリスクがないかどうか確認をしてみてください。

不動産の認知症リスクとは?

認知症になると不動産の売却、修繕、管理ができず「塩漬け状態」になります!

よくあるケースとして、親が認知症になり、介護施設や老人ホームに入所してしまい、親の家が空き家になります。親も将来、家に戻る見込みはなさそうです。空き家の管理をするとなると、実家の近くに住んでいるわけでもなく、それ相応の費用がかかってしまいます。

そこで思い切ってこの家を売りに出そうと、不動産会社に問い合わせてみたところ、認知症になり正常な判断のできない持ち主の不動産売買を子が勝手にすることはできません、と言われてしまうケースが増えています。

この理由ですが、不動産の売買などには「ハンコを押す=契約行為」が必要ですが、意思能力がない状態(=認知症になったあと)での契約は法律では無効とされるためです。これも、そもそも、高額な商品の売り付けなどからご本人を守るために必要な仕組みなのです。

自宅の売却時に、売主が認知症であると判断されてしまうとそのままでは売買ができません。そこで成年後見人を就ける必要が発生し家庭裁判所の許可までも必要になります。家庭裁判所で審議される内容は、そもそも処分する必要があるの?ということも判断されます。

家庭裁判所では以下のようなことを審議します。

①被後見人のどの不動産を処分するのか

②誰に対して処分するのか

③どのような価格・条件で処分するのか

④処分する必要があるのか

預貯金が十分あれば不動産の売却が認められないケースもあります。「成年後見制度のポイントは、あくまで“被後見人のため”かどうか」になります。

つまり高齢者施設への入居費用を支払うためなど、一定の事由があれば家庭裁判所の許可を受けたうえで自宅を売却することはできますが、被後見人が所有する資産を組み替えたり、相続対策のために融資を受けてアパートを建設したりすることなどは認められません。後見が始まってからでは、生前贈与をすることもできません。また、被後見人の住まいについて、不具合や故障など必要に迫られての修繕はできるものの、その価値を高めるようなリフォームは難しいのです。

売主の認知症が発症している場合、成年後見人を就けることになります。「成年後見人は家族がなる(なれる)」と思っている人が多いのですが、最近は様変わりしています。家族や親族が成年後見人になれるのは20%台にすぎません。弁護士や司法書士などの職業後見人が就任すると、もちろん報酬が発生します。

不動産の認知症対策として活用を検討したい「家族信託」の仕組み

家族信託とは一言でいうと、

信託契約を信頼できる人と結ぶことで、財産の凍結を防ぎ、財産の管理や活用をおこなうことができる仕組みです。

では、なぜそのようなことができるのか?これにはしっかりとした法律の裏付けがあります。

法律の仕組みからみた家族信託のポイントは、単に財産の管理だけを任せるのではなく、信託契約を結ぶことで、便宜上ではありますが財産の所有権を相手に移したうえで管理を任せるという点です。

所有権は相手に移りますが、信託された財産から生じる利益、例えば株の配当や賃貸不動産の家賃収入などはそれまでと同様に自分で受け取ることができます。

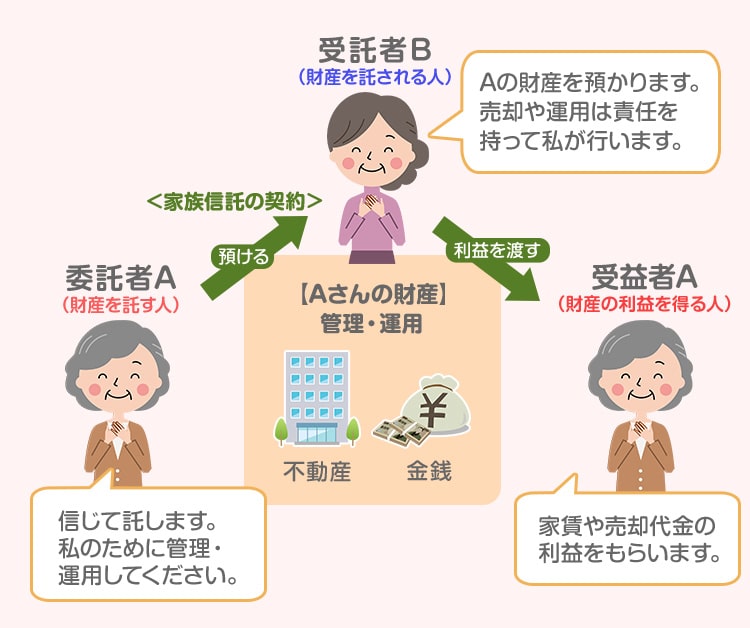

家族信託の登場人物

家族信託に登場する人物でまず抑えておきたいのは、委託者、受託者、受益者という3つの立場です。

少し難しい法律用語ではありますが、ここさえ理解しておけば、家族信託の全体像がおわかりいただけるかと思います。

①委託者(=信じて、託す人)

信託する財産を元々所有している人です。自分の財産管理をお願いする立場の人のことを指します。

②受託者(=託される人)

信託される財産を預かる人です。委託者から財産を預かり、信託契約に従って財産を管理・運用します。

③受益者(=託した財産の利益を受けとる人)

信託された財産から生じる利益を享受する人のことです。

委託者と受益者を同じ人に設定することもできますし、委託者とは別の人に設定することもできます。

これは注意!不動産の認知症リスク対策事例3選

よくあるリスク事例①:介護施設・高齢者向け住宅に入所した際に、実家(またはご自宅)が空き家になるケース

状況

名古屋市にお住いのAさん(75歳・女性)は、3年前に旦那さんを亡くされ、名古屋市内のご自宅にお一人で住んでいます。息子さん、娘さんは結婚・独立し、他県にお住まいです。

最近、転倒して足を骨折したことから、しばらく入院することがありました。今後は介護サービスも受けられる高齢者向け住宅に引っ越すことを検討しています。

キャッシュフローについては、年金である程度まかなえる予定ですが、あまり余裕もないため、引っ越す際には自宅の売却をしようと考えています。

リスク

このまま、Aさんが認知症を発症してしまうと、ご自宅の売却がスムーズにできなくなってしまいます。

息子さん、娘さんでは法律上、Aさん名義の不動産の売却を行うことはできません。どうしても売却を進めたい場合は、成年後見人をつけるしかありません。

しかし、成年後見をつけると、かなり高額な後見人報酬がかかります。少なくとも毎月3万円~5万円/毎月を、Aさんがお亡くなりになるまで、支払いを続ける必要があります。また、基本的にはAさんの財産を守るための仕組みですので、不動産の売却が認められない可能性もあります。

家族信託による解決方法

Aさんと息子さんの間で「家族信託契約」を結びます。

もし、Aさんが認知症になってしまった場合は、息子さんがご実家を売却し、その売却したお金でAさんの介護費用や生活費用を賄うことができます。

同時に、Aさんがお亡くなりになった後に、残った財産を息子さんと娘さんで均等にわけることができるように、家族信託契約の中で定めておくこともできます。

これにより、Aさんが認知症になってから、お亡くなりになったあとまでの期間を丸ごと対策することができます。

よくあるリスク事例②:マンションやアパートなどを高齢のご家族が管理しているケース

状況

名古屋市内のマンションや土地を複数管理しているBさん(70歳・男性)は、ご夫婦ともに、まだまだお元気ですが、そろそろ息子(長男)さんに管理などを引き継いでゆきたいと考えています。実質的に、管理業務の手伝いなどはしてもらっていますので、ご家族のなかでも、将来的には息子さんが管理オーナーとなることの合意はとれています。

相続人は、長男さんの他に、次男、長女の2名がいます。

またBさんのご希望としては、代々受け継いできた土地を、長男さん→そのお孫さん という形で引き継いでいってほしいと考えています。

リスク

マンションについては、築年数がたってきたことから、定期的なメンテナンスが必要な状態ですが、現在の所有状況で、Bさんにもしものことがあると、Bさんが所有しているマンションや土地の修繕、管理、売買ができなくなってしまいます。

今の時点で、息子さんに不動産を贈与することは、贈与税が非常に大きくかかってしまいます。

また、Bさんとしても、ご存命のうちの生活費や、奥様の介護費用など老後の資金として不動産の収益はしっかりと確保しておきたいと考えています。

家族信託による解決方法

Bさんと長男さんの間で、家族信託契約を結びます。

・委託者をBさん

・受託者を長男さん

・第一受益者をBさん

・第二受益者をBさんの奥さん

として設定します。

また、財産の帰属権利者(残った信託財産を承継する方)を

①奥様→②長男さん→③お孫さん

として引き継ぐことにします。

これにより、もしBさんが認知症を発症しても、適法なかたちで長男さんが不動産の管理や修繕、必要に応じた売却をすることができます。

また、家族信託により、遺言よりも柔軟な形での資産の承継(=相続)を実現することができます。

よくあるリスク事例③:相続税対策などで不動産の売買や土地の活用について計画しているものの、健康状態が悪化しているケース

状況

Cさん(77歳)は、名古屋市内で不動産を複数所有されている地主さんです。

あまり健康状態がすぐれないため、早急な対策が必要とされています。

税理士の方に相続対策のご相談したところ、不動産の比率がおおきく預金が少ないことから、節税対策および、納税資金の確保をしておく必要があることがわかりました。

リスク

まず、所有している土地に、新たに収益不動産を建てる計画を進めています。

また、いくつかの不動産については、ご家族との共有名義になっていますので、複雑な相続手続きが発生する可能性があります。

1年程度かかる取り組みであるため、もしCさんが認知症を発症したりしてしまうと、これらの対策がストップしてしまいます。

成年後見をつけても、相続税対策を再スタートすることはできません。なぜかというと、相続税対策はCさんの財産を「減らす」ことで結果的に相続税を減らす仕組みであることが多く、これは成年後見の目的(=ご本人の財産を守る)と反するためです。

家族信託による解決方法

Cさんと、息子さんの間で家族信託契約を結びます。

もし、Cさんが認知症などもしものことが起こった場合でも、息子さんが「相続税対策」を継続することができます。

また、不動産の共有名義についても、家族信託契約によって「名義を息子さんにうつす」ことができます。

これにより、スムーズな不動産の活用や、それによる将来の備えを確実に行うことができます。

当事務所で家族信託を実際に活用されたお客様のインタビュー

当事務所で、家族信託サポートをさせていただいたお客様のインタビューを掲載しています。

ご家族の想いや、実現された「安心」について、リアルなお声をいただいておりますので、ぜひ、ご覧ください。

お客様インタビューVol.01|家族信託で不動産管理を安心に

お客様インタビューVol.02|物忘れが心配だったお母様との家族信託で将来の安心を実現

家族信託の解決事例

家族信託は、ここ数年メディア等にも取り上げられ認知度があがってきていますが、実際の活用スキームは様々であり、柔軟であるからこそ「複雑だ」「よくわからない」というお声もよく聞きます。

当事務所では、これまで累計100件を超える家族信託をサポートしてきております。ここでは、実際に家族信託を活用し、認知症による銀行口座の凍結や、不動産管理のリスク対策を行った事例を紹介します。

ぜひ、気になる事例タイトルをクリックしてご覧ください。

母が相続したマンションを、今後賃貸や売却ができなくなることが不安で家族信託をしたケース

将来母のアパートの建て替えができなくなる不安があるため家族信託をしたケース

先祖代々受け継ぐ財産を直系に引き継がせるため、家族信託を活用したケース

家族信託のセミナー・無料相談について

当事務所では、元気なうちから備える家族信託・終活・相続対策についてのセミナーやミニ勉強会を定期的に無料で開催しています。

ぜひ、気になるテーマの日程にご参加いただき、あなたに必要な対策を知り、今後のご家族やご自身のライフプランにお役立ていただけますと幸いです。

また、当事務所では家族信託の専門家がおり、無料相談を行っておりますので一度ご相談ください。無料相談の受付はお電話メールで承っております。

家族信託のサポート料金について

当事務所では、皆様のご要望に応じて、家族信託に関する各種プランをご用意しております。

プランについてご不明な点なございましたら、ぜひお気軽にお問い合わせください。

家族信託コンサルティングプラン

当事務所の家族信託コンサルティングは、ご家族の認知症リスクや最適な財産の承継を実現するためのライフサポートを目的としています。

家族信託の専門家によるリスク診断、家族信託に限らない最適な対策のご提案から実現をするものです。

|

信託財産の評価額※ |

コンサルティング費用 |

|---|---|

|

3000万円以下の部分 |

30万円 |

|

3000万円~1億円以下の部分 |

1% |

| 1億円~3億円以下の部分 | 0.5% |

| 3億円~5億円以下の部分 | 0.3% |

| 5億円~10億円以下の部分 | 0.2% |

| 10億円超の部分 | 0.1% |

※信託できる財産についてはこちら>>>

上記コンサルティング費用+以下の実費が発生します。

① 契約書の作成費用

② 信託契約書を公正証書にする場合は、公証役場の実費(確定日付の場合は1通あたり700円 公正証書の場合は公証人手数料令による)

③ 信託財産に不動産がある場合の登録免許税及び司法書士費用

(固定資産税評価額の1000分の4。ただし、土地信託の場合は固定資産税評価額の1000分の3)

④ 信託監督人を置く場合の信託監督人司法書士費用(月額1万円~)

*郵送費等の実費が発生します。

コンサルティングサービスのサポート内容

① ご家族へのヒアリング

② ヒアリングに基づく認知症リスク、将来にわたる相続リスクの診断

③ ご家族会議のサポート

④ 家族信託・家族信託の仕組みの設計

⑤ 信託契約書の作成(遺言信託のご相談)

⑥ 信託口口座を開設する際の金融機関との交渉

⑦ 信託する不動産がある場合の不動産会社との調整

⑧ 信託財産に不動産がある場合の登記申請

⑨ 信託監督人への就任

⑩ 家族信託・家族信託導入後のメンテナンスやアドバイス

【モデルケース】

自宅及び金銭の信託の場合(信託財産が約3000万円と仮定)

①家族信託・家族信託の仕組みを設計するコンサルティング費用

30万円(税抜)

②信託契約書の作成及び確定日付

司法書士費用15万円(税抜)+公証役場確定日付1400円

③信託財産に不動産がある場合の登記(自宅の固定資産税評価額が1500万円)

司法書士費用10万円(税抜)+登録免許税6万円

合計 約61万円