家族信託とは?メリット・デメリットを司法書士が解説! | 名古屋 家族信託ステーション

こちらのページでは、今話題の家族信託について、メリット・デメリットを整理しております。

家族信託の仕組み

まずは家族信託の仕組みについて、簡単に振り返ります。

【専門家が分かりやすく解説!】家族信託(民事信託)の仕組みとは?

法律の仕組みとしての家族信託

家族信託のポイントは、信託契約を信頼できる人と結ぶことで、財産の凍結を防ぎ、財産の管理や活用をおこなうことができる仕組みです。

では、なぜそのようなことができるのか?これにはしっかりとした法律の裏付けがあります。

法律の仕組みからみた家族信託のポイントは、単に財産の管理だけを任せるのではなく、信託契約を結ぶことで、便宜上ではありますが財産の所有権を相手に移したうえで管理を任せるという点です。

所有権は相手に移りますが、信託された財産から生じる利益、例えば株の配当や賃貸不動産の家賃収入などはそれまでと同様に自分で受け取ることができます。

投資信託(商事信託)との違い

「信託」という言葉は、投資信託など、資産運用の場面でおおく使われています。

同じ「信託」でも、何が違うのでしょうか?

投資信託など信託銀行が提供するサービスは法律の分類でいうと「商事信託」という部類になり、家族信託とはまったく別の仕組みです。

「商事信託」は、信託銀行などが「受託者」となり、お客様の資産の運用をするサービスで、信託銀行など「受託者」は、信託業法にのっとって免許を取る必要があります。

家族信託については、これらの免許は必要ありません。

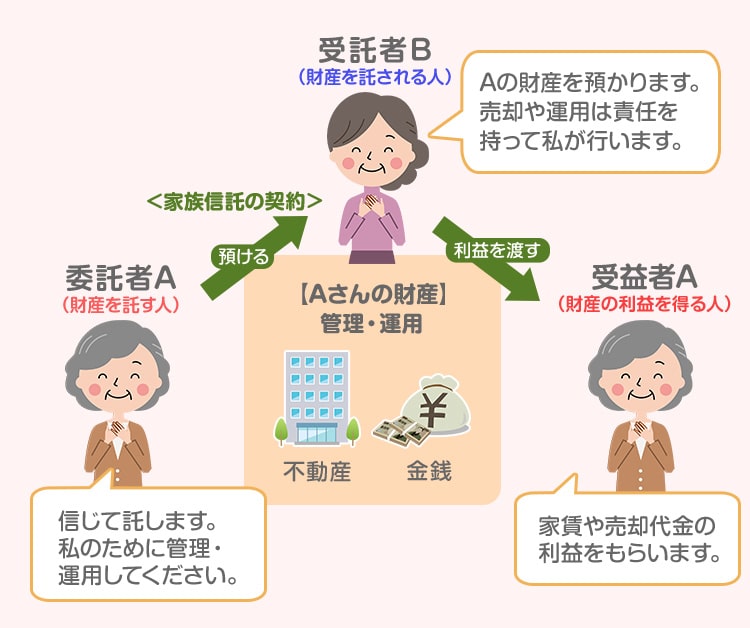

家族信託の登場人物

家族信託に登場する人物でまず抑えておきたいのは、委託者、受託者、受益者という3つの立場です。

少し難しい法律用語ではありますが、ここさえ理解しておけば、家族信託の全体像がおわかりいただけるかと思います。

①委託者(=信じて、託す人)

信託する財産を元々所有している人です。自分の財産管理をお願いする立場の人のことを指します。

②受託者(=託される人)

信託される財産を預かる人です。委託者から財産を預かり、信託契約に従って財産を管理・運用します。

③受益者(=託した財産の利益を受けとる人)

信託された財産から生じる利益を享受する人のことです。

委託者と受益者を同じ人に設定することもできますし、委託者とは別の人に設定することもできます。

家族信託のメリット

1.認知症による資産凍結を防げる

認知症になってしまうとあらゆる契約行為ができなくなってしまいます。

家族信託を利用することで、本人が元気なうちに子供や親族に財産管理を託せることができ、託した後に本人が認知症になってしまっても、資産凍結されることなく、息子や親族主導で、財産の管理や処分がスムーズに実行できます。

具体的には、家族信託を親が認知症になる前に組んでおくことで、親が入院・入所したために空き家となった実家(親の自宅)を適正な価格で売却できるなどのメリットがあります。

これは、家族信託によって、売却時を見極める時間が生まれるからであり、売り急ぐとどうしても買いたたかれてしまいがちな不動産も適正な価格で売却しやすくなります。

2.柔軟な財産管理が実行できる!

家族信託は財産を預ける人(親)と財産を預かる人(家族)の契約行為です。

そのため、契約上事前に決めた内容であれば、財産を自由に管理、運営、売却することができます。

例えば、ご自宅を売却することや、売却して得た資金で財産や収益不動産を購入することもできます。また、反対に資産の売却をできなくすることもできます。

しかし、法定後見制度(説明)で財産を管理した場合、家族信託のような自由な財産管理はできません。財産を処分したい場合、家庭裁判所の許可を得る必要があり、許可が下りなければもちろん売却できません。

その点、家族信託では、本人が元気なうちに、本人の希望・方針及びそのために付与する権限を信託契約書の中に記載しておくことができるので、その希望・方針に反しない限り、財産管理の担い手になった息子や家族は、本人の希望に即した柔軟な財産管理や積極的な資産の有効活用ができます。

つまり、成年後見制度を利用した場合、行う事の出来ない以下のようなことも家族信託は行うことができるというメリットがあります。

3.【遺言の機能+受遺者の財産管理】の機能があります

本人が死亡してしまい、遺産をもらった者が既に財産管理の能力が無い場合には、成年後見制度を活用し成年後見人に財産管理を任せることになりかねません。

しかし、家族信託を活用すれば、「遺言」の機能として本人が死亡してしまった後に財産を引き継ぐ人を契約書の中で指定でき、更に本人が亡くなってしまった後も本人の生前、財産の管理を任されていた人の下で、そのまま財産の管理が可能となります。

例えば、高齢のご主人が亡くなった後に認知症の妻が残された場合、引き続き家族信託によって、ご子息や親族の方が、妻の生涯にわたる財産管理・生活資金をサポートすることができます。

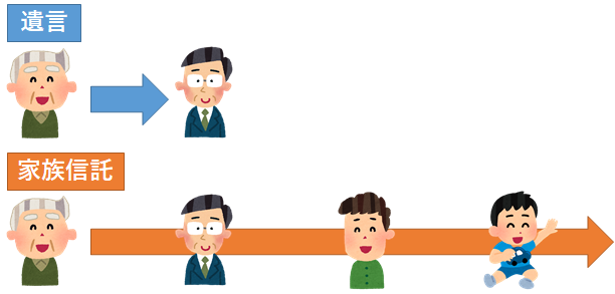

4.世代を超えた財産の承継ができます

【争族・遺留分・資産承継対策】

家族信託に遺言の機能があることを説明しましたが、さらに2次相続以降の資産の承継先まで本人が指定することができます。この機能により、自分の希望する順番で何段階にも資産承継者を指定することができます。

また、相続によって財産を受け取った方が認知症や障害により、遺言等を使用することができない場合でも、その方に代わって資産を受け取る方を指定できますので、後々の遺産分割協議による家族・親族同士の争いを避けることができます。

5.共有財産のトラブルがおこらないようにする効果がある

家族信託では、不動産などの共有者全員の同意(実質的には全員の実印の押印など)が得られなくなることで、よいタイミングで有効活用や処分ができなくなるリスクを回避できます。このようなトラブルは財産の行方を、あらかじめ財産を承継する方々の中で決めていなかったことが原因になることが多いですが、家族信託ではあらかじめ財産を管理する人を指定できるため、このようなトラブルが起こるリスクを減らせます。

家族信託のデメリット

1.損益通算ができなくなるリスク

信託財産の中に収益不動産がある場合、それらから生じる不動産所得にかかる損失は、なかったものとみなされます。

つまり、信託財産の不動産に関する損失は、信託財産以外からの所得と損益通算することや純損失の繰り越しをすることはできないため、注意が必要です。

また、信託契約を複数に分けた場合でも、それぞれの信託契約の損益通算もできませんので、家族信託の設計にあたっては、その点にも精通した専門家や税理士等にご相談の上、設計をすべきです。

2.家族信託で収益がある場合は税務申告必要

家族信託では、税務署への届出や税務申告の手間が発生する場合もあります。

①信託設定時

信託設定時には、財産を託す方に届出義務があります。受託者は、自益信託や信託財産の評価額が50万円以下の場合を除き、信託財産の種類・所在場所・価額等を記載した調書及び合計表を税務署に提出する義務があります。

②毎年1月31日まで

信託財産から年間3万円を超える収益がある場合には、財産を託す方は、毎年1月31日までに、信託計算書及び信託計算書合計表を税務署に提出する必要があります。

③確定申告時

信託不動産から収益がある場合には、受益者は確定申告書に不動産所得用の明細書及び信託財産に関する明細書を添付して申告を行わなければなりません。

④信託終了時

受託者は、信託が終了した日の属する月の翌月末日までに、信託財産の種類・所在場所・価額等を記載した調書及び合計表を税務署に提出する必要があります。

3.認知症になる前の対策が必要

「自分が認知症になってから家族信託の契約を考えればいい」という声をお聞きします。

しかし、家族信託契約は、本人が認知症等の判断能力を喪失する前に、事前に安心して任せられる親族の方と契約し、将来的に自身が認知症になった場合に手続や財産管理を任せるという仕組みです。

そのため、家族信託契約の締結は、認知症の症状が出てしまうと、公証役場で契約締結時に公証人の先生から、「診断書」を求められる可能性があります。

最近ではテレビをはじめとして各種メディアで特集されているため、認知度も上がってきている家族信託ですが、少しでも興味をお持ちのお客様はお早めに専門家にご相談されることをお薦めします。

4.家族信託すべてでカバーできるわけではない

家族信託(民事信託)から漏れた財産は遺言書が必要になる

家族信託を設定する場合には、生前に信託契約を結ぶことになります。

家族信託のデメリットとして、相続発生時に存在する財産のすべてをカバーできるわけではないという点があります。

なぜそのような可能性があるかといいますと、家族信託は認知症になる前の締結が重要であるため、その際に入れ忘れた財産や、その後に生じた財産が含まれていないことがあります。

そのため、家族信託でカバーできない財産については、遺言書を作成する必要があります。遺言書を作成すれば、相続財産が本人の以後誰に相続されるのか指定することも可能です。

5.長期間、当事者を拘束

信託の持つ機能としての≪資産承継の指定(遺言代用)と、“後継ぎ遺贈型受益者連続信託”として、1次相続だけでなく、2次以降の財産承継者まで自分一人で決定できるという画期的な機能が信託にはあります。

これにより、相続関係が複雑な家庭(前妻と後妻との間に子がいるケース)などの資産承継や事業承継などでは、この機能が大きな効果を持つ可能性があります。

一方で、何世代にもまたがり、長期に亘って資産の処分に制限をかけるようなことにもなりかねず、かえって争族や不測の事態を誘発しかねないリスクがあるのも事実です。

家族信託の活用事例(インタビュー)

名古屋 家族信託ステーション(運営:司法書士法人ファミリア)で実際に家族信託で認知症対策・相続対策をされたお客様にインタビューをさせていただきました。

家族信託は、遺言や後見制度のデメリットをカバーできる制度として非常に注目されていますが、まだ一般的にはなじみがあまりない制度かもしれません。

そこで、実際に家族信託をご依頼いただいたお客様にこんなことをお聞きしてみました!

お聞きしたこと(詳細は各ページ・インタビューをご覧ください)

☑なぜ、家族信託で対策しようとお考えになりましたか?

☑実際にやってみてどれくらい手間がかかりましたか?

☑手続きを進めるうえで、不安なことはありませんでしたか?

☑ご家族との話し合いはどのように進めましたか?

☑家族信託で、とのようなことが実現しましたか?

お客様インタビューVol.01|家族信託で不動産管理を安心に

お客様インタビューVol.02|物忘れが心配だったお母様との家族信託で将来の安心を実現

お客様インタビューVol.03|マンション経営のご両親の安心を実現する家族信託サポート

お客様インタビューVol.04|戦後の復興から続く”ご家族の想い”をつなぐ家族信託